Для инвесторов в акции, погруженных в уныние, повышение процентной ставки, ожидаемое Федеральной резервной системой в среду, может фактически принести некоторое облегчение.

Фондовые рынки США ощущают накал страстей в преддверии заседания ФРС: индексы S&P 500 и Nasdaq 100 упали на 6,2% и 7% соответственно за последние шесть дней из-за того, что председатель Джером Пауэлл может занять еще более ястребиную позицию для борьбы с раскаленной инфляцией.

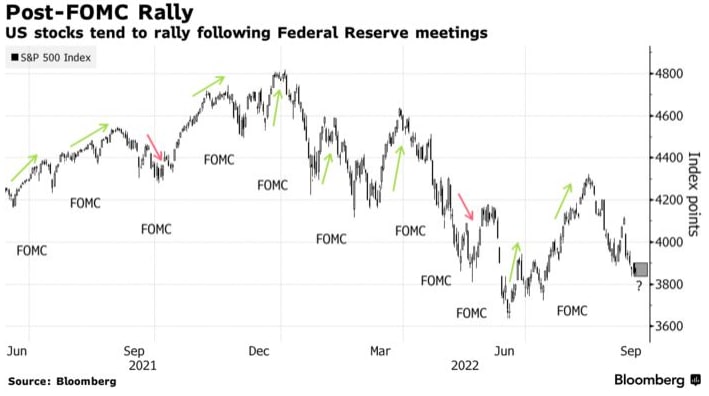

Тем не менее, если судить по истории, рынки могут ожидать отскока после того, как встреча будет завершена.

Фондовые индексы США, как правило, растут после заседаний ФРС

За последние 18 месяцев индекс S&P 500 вырос после восьми из 10 решений ФРС. В дни после заседаний ФРС в январе, марте и июне акции выросли на 6-9% после резкого падения накануне.

«Ожидания очень ястребиные, и ФРС может все сделать так, как от них и ожидают, и все же итоги могут быть восприняты более голубино, чем ожидалось», — сказал Брэд Макмиллан, главный инвестиционный директор Commonwealth Financial Network, в комментариях по электронной почте. «Это, вероятно, ограничит падение рынка после этой встречи и может обеспечить некоторый потенциал роста в будущем».

Ожидается, что в среду ФРС повысит процентную ставку пятый раз подряд в этом году, доведя базовую стоимость заимствований до 3,25%. Эти ожидания привели к тому, что доходность 10-летних казначейских облигаций превысила 3,5%, что является самым высоким показателем с 2011 года, что вынудило многих инвесторов сбросить акции.

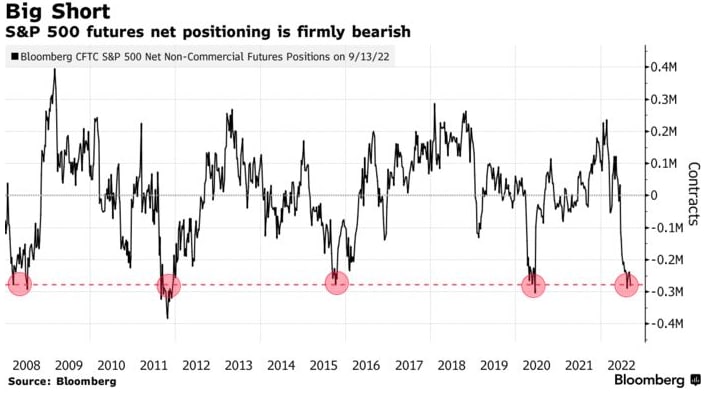

Но крайняя медвежья позиция также может оказаться источником поддержки для акций. Согласно последнему ежемесячному опросу Bank of America Corp, управляющие фондами имеют самый низкий вес акций, которые они когда-либо имели, в то время как уровни денежных средств находятся на самом высоком значении за всю историю наблюдений.

«Существовало так много спекуляций по поводу следующего шага ФРС, что, наконец, принятие решения должно обеспечить столь необходимое облегчение для инвесторов», — сказал Данни Хьюсон, финансовый аналитик AJ Bell. «Если они будут придерживаться сценария и обеспечат повышение еще на 75 базисных пунктов, рынки, вероятно, несколько оживятся, отчасти потому, что призрак подъема на целый процент не осуществился».

Другой индикатор, чистые некоммерческие фьючерсы на S&P 500 CFTC, также показывает крайне негативную картину, достигнув уровней, которые в последний раз наблюдались во время спадов 2008, 2011, 2015 и 2020 годов. Такие мрачные настроения часто рассматриваются как противоположный индикатор, сигнализирующий о восстановлении.

Нетто-позиция фьючерсов на S&P 500 однозначно медвежья

«Высокие доходы, низкая позиция инвесторов и хорошо закрепленные долгосрочные инфляционные ожидания должны смягчить любое снижение рисковых активов с этого момента», — говорится в записке стратегов JPMorgan Chase & Co. во главе с Марко Колановичем в понедельник.

Рыночные технические данные также могут сигнализировать о приближении дна, особенно по акциям технологических компаний. Технологический индекс Nasdaq 100 в этом году упал на 27%, и около 16% его участников в настоящее время торгуются чуть выше своей 200-дневной скользящей средней.

Анализ показывает, что такая депрессивная техническая широта совпадала с предыдущими рыночными минимумами — за исключением 2008 года.

Широта Nasdaq 100 близка к предыдущим рыночным минимумам, за исключением 2008 г.

Не все уверены, что рост состится. Стоимость акций США остается высокой по сравнению с прошлым периодом и предыдущими экономическими спадами, что заставляет некоторых инвесторов опасаться увеличения вложений в рисковые активы, в то время как ФРС продолжает повышать ставки.

«Мы ожидаем чрезмерного ужесточения политики, которое вызовет рецессию», — заявила в понедельник главный глобальный инвестиционный стратег BlackRock Inc. Вэй Ли. У нее тактическая негативная оценка акций, потому что «риски рецессии по-прежнему не учитываются».

По словам количественного аналитика Nomura Ёситаки Суды, динамика спроса и предложения среди спекулятивных инвесторов настраивает акции США на дальнейшее снижение, а макрофонды нарастили короткие позиции сразу после выхода последних данных об инфляции в США. Макрофонды «останутся в короткой позиции по акциям США, по крайней мере, до публикации данных о занятости» 7 октября, говорится в заметке Суда.

По материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

«Они должны сделать 100»: Уолл-стрит обсуждает следующее изменение ставки ФРС

Курс доллара резко взлетел после выхода данных по инфляции

История S&P 500 указывает на резкий отскок после заседания ФРС - ProFinance.Ru

Read More

No comments:

Post a Comment